El rendimiento neto de realización de apuestas conjuntas de SELAE con otras personas sin constituir una peña, se determinará en régimen de estimación directa. Será la diferencia entre los ingresos obtenidos (porcentaje de la comisión), y los gastos incurridos en su desarrollo (gastos de administración), y en ningún caso el importe de la apuesta. APLICABLE DE LA MISMA MANERA A ENTIDADES SIN ÁNIMO DE LUCRO

Ultimas respuestas de Hacienda a unas consultas vinculantes:

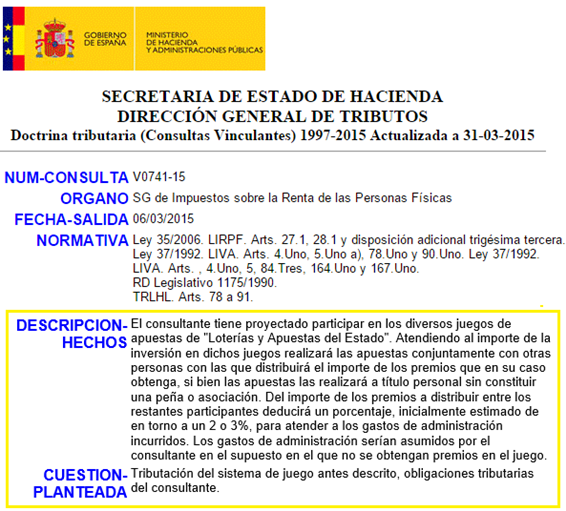

NUM-CONSULTA: V0741-15

ORGANO: SG de Impuestos sobre la Renta de las Personas Físicas

FECHA-SALIDA: 06/03/2015

NORMATIVA: Ley 35/2006. LIRPF. Arts. 27.1, 28.1 y disposición adicional trigésima tercera.

Ley 37/1992. LIVA. Arts. 4.Uno, 5.Uno a), 78.Uno y 90.Uno. Ley 37/1992.

LIVA. Arts. , 4.Uno, 5, 84.Tres, 164.Uno y 167.Uno.

RD Legislativo 1175/1990.

TRLHL. Arts. 78 a 91.

DESCRIPCION-HECHOS: El consultante tiene proyectado participar en los diversos juegos de apuestas de «Loterías y Apuestas del Estado». Atendiendo al importe de la inversión en dichos juegos realizará las apuestas conjuntamente con otras personas con las que distribuirá el importe de los premios que en su caso obtenga, si bien las apuestas las realizará a título personal sin constituir una peña o asociación. Del importe de los premios a distribuir entre los restantes participantes deducirá un porcentaje, inicialmente estimado de en torno a un 2 o 3%, para atender a los gastos de administración incurridos. Los gastos de administración serían asumidos por el consultante en el supuesto en el que no se obtengan premios en el juego.

CUESTION-PLANTEADA: Tributación del sistema de juego antes descrito, obligaciones tributarias del consultante.

CONTESTACION-COMPLETA: El Impuesto sobre Actividades Económicas se regula en los artículos 78 a 91 del texto refundido de la Ley Reguladora de las Haciendas Locales (TRLRHL), aprobado por el Real Decreto Legislativo 2/2004, de 5 de marzo.

El artículo 78 del TRLRHL define el impuesto como “un tributo directo de carácter real, cuyo hecho imponible está constituido por el mero ejercicio, en territorio nacional, de actividades empresariales, profesionales o artísticas, se ejerzan o no en local determinado y se hallen o no especificadas en las tarifas del impuesto”.

De la definición legal transcrita se desprenden, entre otras, las siguientes cuestiones:

- a) En primer lugar, que el hecho imponible se realiza por el mero ejercicio de cualquier actividad económica. Ello significa que basta con un solo acto de realización de una actividad económica para que se produzca el supuesto de hecho gravado por el impuesto, lo que, en definitiva, viene a excluir la habitualidad en el ejercicio de la actividad como requisito indispensable.

En este mismo sentido se expresa la Instrucción para la aplicación de las Tarifas del impuesto, aprobadas ambas (Instrucción y Tarifas) por el Real Decreto Legislativo 1175/1990, de 28 de septiembre, al establecer en su regla 2ª que “el mero ejercicio de cualquier actividad económica especificada en las tarifas, así como el mero ejercicio de cualquier otra actividad de carácter empresarial, profesional o artístico no especificada en aquéllas, dará lugar a la obligación de presentar la correspondiente declaración de alta y de contribuir por este impuesto, salvo que en la presente Instrucción se disponga otra cosa”.

- b) En segundo lugar, que el hecho imponible del impuesto se realiza con independencia de que exista o no lucro en el ejercicio de la actividad, e, incluso, con independencia de que exista o no ánimo de lucro.

- c) Finalmente, que le impuesto grava toda clase de actividades, con independencia de que éstas se hallen o no especificadas en las correspondientes Tarifas.

El artículo 79.1 del TRLRHL establece que “se considera que una actividad se ejerce con carácter empresarial, profesional o artístico, cuando suponga la ordenación por cuenta propia de medios de producción y de recursos humanos o de uno de ambos, con la finalidad de intervenir en la producción o distribución de bienes o servicios”.

En consecuencia, para que una actividad sea considerada como económica y, por ende, su ejercicio constitutivo del hecho imponible del tributo en estudio se requiere:

- a) que dicha actividad se realice en territorio nacional.

- b) que dicha actividad suponga ordenación de medios de producción y/o recursos humanos con un fin determinado;

- c) que dicho fin sea, precisamente, la intervención en la producción o distribución de bienes y servicios;

- d) que la referida ordenación se haga por cuenta propia.

El artículo 83 del TRLRHL establece que “son sujetos pasivos de este impuesto las personas físicas o jurídicas y las entidades a que se refiere el artículo 35.4 de la Ley 58/2003, de 17 de diciembre, General Tributaria siempre que realicen en territorio nacional cualquiera de las actividades que originan el hecho imponible”.

En el caso planteado, el consultante tiene la intención de formular apuestas en diversos juegos organizados por “Loterías y Apuestas del Estado” con aportaciones propias y de terceros. Dicha actividad está sujeta al IAE, ya que se estaría desarrollando una prestación de servicios de gestión de dichas apuestas.

Una vez determinada la sujeción al IAE, habrá que proceder a su clasificación de acuerdo con la naturaleza de la actividad realizada, conforme a lo dispuesto por la regla 2ª de la Instrucción para la aplicación de las Tarifas.

La actividad consistente en realizar formulaciones de apuestas con las aportaciones de terceros, o bien formulando combinaciones de pronósticos en quinielas, loterías u otros juegos y ofreciéndolas al público, o gestionando la participación colectiva en juegos de azar, no se halla expresamente contemplada en las Tarifas del IAE, por lo que, en aplicación del procedimiento establecido en la regla 8ª de la Instrucción, se clasificará, provisionalmente, en el grupo o epígrafe dedicado a las actividades no clasificadas en otras partes, a la que por su naturaleza se asemeje, tributando, en su caso, por la cuota correspondiente al referido grupo o epígrafe de que se trate.

Por consiguiente, la actividad referida deberá clasificarse en el grupo 999 de la sección primera de las Tarifas correspondiente a la prestación de “Otros servicios n.c.o.p.”.

Por otra parte, de acuerdo con el artículo 82.1.c) del TRLRHL, las personas físicas están exentas del IAE, por lo que siendo el consultante una persona física estará exento del impuesto y no estará obligado a darse de alta en la matrícula.

Todo ello, sin perjuicio de las obligaciones censales de carácter general establecidas en la Ley 58/2003, de 17 de diciembre, General Tributaria, y en el Reglamento General de las actuaciones y los procedimientos de gestión y e inspección tributaria y de desarrollo de las normas comunes de los procedimientos de aplicación de los tributos, aprobado por el Real Decreto 1065/2007, de 27 de julio.

Así, el artículo 14 del citado Reglamento dispone que en relación con los sujetos pasivos que resulten exentos del IAE, la presentación de las declaraciones censales relativas al Censo de Empresarios, Profesionales y Retenedores, sustituye a la presentación de las declaraciones específicas del IAE.

Por último, cabe señalar que el IAE está absolutamente desvinculado del régimen administrativo de las actividades que grava, lo cual se manifiesta en:

- a) Que el hecho de figurar inscrito en Matrícula o de satisfacer el impuesto no legitima el ejercicio de una actividad si para ello se exige en las disposiciones vigentes el cumplimiento de otros requisitos, según se dispone en la regla 4ª.4 de la Instrucción.

- b) La ausencia en la regulación del impuesto de disposiciones que contengan exigencia alguna de requisitos de titulación o certificaciones para causar alta en Matrícula por el ejercicio de una actividad gravada por el tributo.

En ese mismo sentido cabe concluir que el alta y tributación antecitada no eximen al sujeto pasivo de cuantos requisitos administrativos exija la normativa a aplicar a la actividad analizada.

IMPUESTO SOBRE EL VALOR AÑADIDO

El artículo 4, apartado uno, de la Ley 37/1992, de 28 de diciembre, del Impuesto sobre el Valor Añadido, (BOE de 29 de diciembre), establece que «Estarán sujetas al Impuesto las entregas de bienes y prestaciones de servicios realizadas en el ámbito espacial del Impuesto por empresarios o profesionales a título oneroso, con carácter habitual u ocasional, en el desarrollo de su actividad empresarial o profesional, incluso si se efectúan en favor de los propios socios, asociados, miembros o partícipes de las entidades que las realicen.».

Por su parte, el artículo 5, apartado uno, letra a) de la Ley del Impuesto sobre el Valor Añadido dispone que, a los efectos de lo dispuesto en dicha Ley, se reputarán empresarios o profesionales:

“a) Las personas o entidades que realicen las actividades empresariales o profesionales definidas en el apartado siguiente de dicho artículo.”.

En este sentido el apartado el apartado dos de este artículo 5 define las actividades empresariales o profesionales en los siguientes términos:

«Dos. Son actividades empresariales o profesionales las que impliquen la ordenación por cuenta propia de factores de producción materiales y humanos o de uno de ellos, con la finalidad de intervenir en la producción o distribución de bienes o servicios.

En particular, tienen esta consideración las actividades extractivas, de fabricación, comercio y prestación de servicios, incluidas las de artesanía, agrícolas, forestales, ganaderas, pesqueras, de construcción, mineras y el ejercicio de profesiones liberales y artísticas.”.

En consecuencia, el consultante tiene la consideración de empresario o profesional a efectos del Impuesto sobre el Valor Añadido y estarán sujetas al mismo las entregas de bienes y prestaciones de servicios que realice en el ejercicio de su actividad en el territorio de aplicación del Impuesto. En particular, estará sujeta al Impuesto su actividad consistente en la gestión del juego en participación.

El apartado uno del artículo 78 de la Ley del Impuesto sobre el Valor Añadido establece que “la base imponible del Impuesto estará constituida por el importe total de la contraprestación de las operaciones sujetas al mismo procedente del destinatario o de terceras personas.”.

Por tanto, la base imponible de los servicios de gestión y administración prestados por el consultante a cada uno de sus clientes será el importe de la comisión cobrada a cada uno de ellos, importe que, según el escrito de consulta ascendería al 2 o 3 por ciento de los premios repartidos a cada cliente.

En cuanto al tipo impositivo aplicable a los servicios prestados por el consultante, éste será del 21% tal y como establece el artículo 90.Uno de la Ley 37/1992.

IMPUESTO SOBRE LA RENTA DE LAS PERSONAS FÍSICAS.

El artículo 2 de la Ley 16/2012, de 27 de diciembre, por la que se adoptan diversas medidas tributarias dirigidas a la consolidación de las finanzas públicas y al impulso de la actividad económica (BOE del día 28), regula la modificación del régimen fiscal aplicable a las ganancias en el juego introduciendo modificaciones en la Ley 35/2006, de 28 de noviembre, del Impuesto sobre la Renta de las Personas Físicas y de modificación parcial de las Leyes de los Impuestos sobre Sociedades, sobre la Renta de no Residentes y sobre el Patrimonio (BOE de 29 de noviembre), en concreto, en su apartado tres establece lo siguiente:

“Con efectos desde 1 de enero de 2013, se modifica la disposición adicional trigésima tercera, que queda redactada de la siguiente forma:

«Disposición adicional trigésima tercera.

- Estarán sujetos a este Impuesto mediante un gravamen especial los siguientes premios obtenidos por contribuyentes de este Impuesto:

- a) Los premios de las loterías y apuestas organizadas por la Sociedad Estatal Loterías y Apuestas del Estado y por los órganos o entidades de las Comunidades Autónomas, así como de los sorteos organizados por la Cruz Roja Española y de las modalidades de juegos autorizadas a la Organización Nacional de Ciegos Españoles.

- b) Los premios de las loterías, apuestas y sorteos organizados por organismos públicos o entidades que ejerzan actividades de carácter social o asistencial sin ánimo de lucro establecidos en otros Estados miembros de la Unión Europea o del Espacio Económico Europeo y que persigan objetivos idénticos a los de los organismos o entidades señalados en la letra anterior.

El gravamen especial se exigirá de forma independiente respecto de cada décimo, fracción o cupón de lotería o apuesta premiados.

- Estarán exentos del gravamen especial los premios cuyo importe íntegro sea igual o inferior a 2.500 euros. Los premios cuyo importe íntegro sea superior a 2.500 euros se someterán a tributación respecto de la parte del mismo que exceda de dicho importe. Lo dispuesto en el párrafo anterior será de aplicación siempre que la cuantía del décimo, fracción o cupón de lotería, o de la apuesta efectuada, sea de al menos 0,50 euros. En caso de que fuera inferior a 0,50 euros, la cuantía máxima exenta señalada en el párrafo anterior se reducirá de forma proporcional.

En el supuesto de que el premio fuera de titularidad compartida, la cuantía exenta prevista en los párrafos anteriores se prorrateará entre los cotitulares en función de la cuota que les corresponda.

- La base imponible del gravamen especial estará formada por el importe del premio que exceda de la cuantía exenta prevista en el apartado 2 anterior. Si el premio fuera en especie, la base imponible será aquella cuantía que, una vez minorada en el importe del ingreso a cuenta, arroje la parte del valor de mercado del premio que exceda de la cuantía exenta prevista en el apartado 2 anterior.

En el supuesto de que el premio fuera de titularidad compartida, la base imponible se prorrateará entre los cotitulares en función de la cuota que les corresponda.

- La cuota íntegra del gravamen especial será la resultante de aplicar a la base imponible prevista en el apartado 3 anterior el tipo del 20 por ciento. Dicha cuota se minorará en el importe de las retenciones o ingresos a cuenta previstos en el apartado 6 de esta disposición adicional.

- El gravamen especial se devengará en el momento en que se satisfaga o abone el premio obtenido.

- Los premios previstos en esta disposición adicional estarán sujetos a retención o ingreso a cuenta de acuerdo con lo dispuesto en los artículos 99 y 105 de esta Ley.

El porcentaje de retención o ingreso a cuenta será el 20 por ciento. La base de retención o ingreso a cuenta vendrá determinada por el importe de la base imponible del gravamen especial.

- Los contribuyentes que hubieran obtenido los premios previstos en esta disposición estarán obligados a presentar una autoliquidación por este gravamen especial, determinando el importe de la deuda tributaria correspondiente, e ingresar su importe en el lugar, forma y plazos que establezca el Ministro de Hacienda y Administraciones Públicas.

No obstante, no existirá obligación de presentar la citada autoliquidación cuando el premio obtenido hubiera sido de cuantía inferior al importe exento previsto en el apartado 2 anterior o se hubiera practicado retención o el ingreso a cuenta conforme a lo previsto en el apartado 6 anterior.

- No se integrarán en la base imponible del Impuesto los premios previstos en esta disposición adicional. Las retenciones o ingresos a cuenta practicados conforme a lo previsto en la misma no minorarán la cuota líquida total del impuesto ni se tendrán en cuenta a efectos de lo previsto en el artículo 103 de esta Ley.

- Lo establecido en esta disposición adicional no resultará de aplicación a los premios derivados de juegos celebrados con anterioridad a 1 de enero de 2013.»”

De acuerdo con lo expuesto el gravamen de los premios de las loterías y apuestas organizadas por la Sociedad Estatal Loterías:

1ª. Se trata de un gravamen especial que se devengará en el momento en el que se abone o satisfaga el premio, debiendo practicarse una retención o ingreso a cuenta que tendrá carácter liberatorio de la obligación de presentar una autoliquidación por el mismo.

La cuota íntegra del gravamen especial será la resultante de aplicar a la base imponible, importe del premio que exceda de la cuantía exenta, el tipo del 20 por ciento. El porcentaje de retención o ingreso a cuenta será el 20 por ciento y se aplicará sobre la base de retención que vendrá determinada por el importe de la base imponible del gravamen especial.

2ª. Los premios que se regulan en esta Disposición adicional no se integran en la base imponible del Impuesto sobre la Renta de las Personas Físicas.

De acuerdo con lo expuesto, los participantes en los premios de las loterías y apuestas organizadas por la Sociedad Estatal Loterías tributan por el importe íntegro del mismo, teniendo en cuenta el importe exento, sin ninguna deducción.

La regulación expuesta contempla expresamente la existencia de premios de titularidad compartida, y la norma fiscal no contiene ninguna prevención respecto de la forma en la que se organice la participación en el juego.

En cuanto a los ingresos obtenidos que perciba en los supuestos en los que se obtenga un premio, el apartado 1 del artículo 27 de la Ley del Impuesto, define los rendimientos íntegros de actividades económicas, de la siguiente forma:

“Se considerarán rendimientos íntegros de actividades económicas aquellos que, procediendo del trabajo personal y del capital conjuntamente, o de uno solo de estos factores, supongan por parte del contribuyente la ordenación por cuenta propia de medios de producción y de recursos humanos o de uno de ambos, con la finalidad de intervenir en la producción o distribución de bienes o servicios.

En particular, tienen esta consideración los rendimientos de las actividades extractivas, de fabricación, comercio o prestación de servicios, incluidas las de artesanía, agrícolas, forestales, ganaderas, pesqueras, de construcción, mineras, y el ejercicio de profesiones liberales, artísticas y deportivas.”.

De acuerdo con lo expuesto el consultante realiza una actividad económica al desarrollar la gestión del juego en participación antes descrito.

El artículo 28 de la ley regula las reglas generales de cálculo del rendimiento neto, y establece lo siguiente:

“1. El rendimiento neto de las actividades económicas se determinará según las normas del Impuesto sobre Sociedades, sin perjuicio de las reglas especiales contenidas en este artículo, en el artículo 30 de esta Ley para la estimación directa, y en el artículo 31 de esta Ley para la estimación objetiva.

(…).”.

El rendimiento neto de su actividad, se determinará en régimen de estimación directa, y por diferencia entre los ingresos obtenidos (comisión del 2-3 %), y los gastos incurridosen su desarrollo (gastos de administración), y en ningún caso el importe de la apuesta.

Lo que comunico a Vd. con efectos vinculantes, conforme a lo dispuesto en el apartado 1 del artículo 89 de la Ley 58/2003, de 17 de diciembre, General Tributaria.

……………….

NUM-CONSULTA: V0760-15

ORGANO: SG de Impuestos sobre las Personas Jurídicas

FECHA-SALIDA: 09/03/2015

NORMATIVA: LIRPF / Ley 35/2006 ; DA 33ª

LIS Ley 27/2014 art. 10

RGAT / RD 1065/2007; art. 33

RIS RD 1777/2004 art. 60

TRLIRNR / RD Legislativo 5/2004; DA 5ª

DESCRIPCION-HECHOS: La entidad consultante regala participaciones de lotería a sus empleados, clientes y colaboradores, por lo que en caso de resultar premiado el número repartido, la sociedad debe cobrar el importe del premio para distribuirlo a continuación entre los poseedores de las participaciones. Las participaciones de lotería han sido regaladas a personas físicas, tanto residentes como no residentes en España, y a entidades sin fines lucrativos.

CUESTION-PLANTEADA: Si la sociedad que cobra el premio debe presentar alguna declaración específica para identificar a los beneficiarios finales repercutiendo el premio y practicando la retención prevista en la disposición adicional 33ª.6 de la Ley 35/2006.

Si la sociedad, media intermediaria, puede cobrar sin sufrir la retención indicada ni tributar en el Impuesto sobre Sociedades por un premio que no le corresponde.

Si en lugar de cobrarlo directamente la sociedad, es el administrador o apoderado quien cobra el premio para posteriormente distribuirlo entre los beneficiarios reales, si debería soportar la retención en ese caso. Y en caso de soportarla, si los receptores finales del premio tendrían algún gravamen adicional, y si deberían presentar alguna declaración informativa al respecto.

CONTESTACION-COMPLETA: El artículo 10.3 de la Ley 27/2014, del Impuesto sobre Sociedades, de 27 de noviembre, dispone que:

“3. En el método de estimación directa, la base imponible se calculará, corrigiendo, mediante la aplicación de los preceptos establecidos en esta Ley, el resultado contable determinado de acuerdo con las normas previstas en el Código de Comercio, en las demás leyes relativas a dicha determinación y en las disposiciones que se dicten en desarrollo de las citadas normas.”

En el presente caso, la entidad consultante cobraría los premios de las participaciones de lotería que resulten premiadas como mero intermediario, y no en concepto de retribución por la prestación de un servicio o la entrega de un bien, por lo que no existiría un ingreso contable ni fiscal. En consecuencia, y por la misma razón, tampoco el reparto de dichos premios, entre sus empleados, clientes o colaboradores, tendría la consideración de gasto contable ni fiscal.

Cabe señalar que en el caso de que la entidad consultante no hubiera distribuido la totalidad de las participaciones de los décimos, y estos resultaran premiados, los premios correspondientes a tales participaciones constituirían renta obtenida por la entidad consultante, sujeta al Impuesto sobre Sociedades.

En el supuesto en que los destinarios del premio sean contribuyentes del Impuesto sobre la Renta de las Personas Físicas, es preciso traer a colación el gravamen especial sobre los premios de determinadas loterías y apuestas, que se regula en la disposición adicional trigésima tercera de la Ley 35/2006, de 28 de noviembre, del Impuesto sobre la Renta de las Personas Físicas y de modificación parcial de las leyes de los Impuestos sobre Sociedades, sobre la Renta de no Residentes y sobre el Patrimonio (BOE del 29 de noviembre), -en lo sucesivo LIRPF- en los siguientes términos:

“Disposición adicional trigésima tercera. Gravamen especial sobre los premios de determinadas loterías y apuestas.

- Estarán sujetos a este Impuesto mediante un gravamen especial los siguientes premios obtenidos por contribuyentes de este Impuesto:

- a) Los premios de las loterías y apuestas organizadas por la Sociedad Estatal Loterías y Apuestas del Estado y por los órganos o entidades de las Comunidades Autónomas, así como de los sorteos organizados por la Cruz Roja Española y de las modalidades de juegos autorizadas a la Organización Nacional de Ciegos Españoles.

- b) Los premios de las loterías, apuestas y sorteos organizados por organismos públicos o entidades que ejerzan actividades de carácter social o asistencial sin ánimo de lucro establecidos en otros Estados miembros de la Unión Europea o del Espacio Económico Europeo y que persigan objetivos idénticos a los de los organismos o entidades señalados en la letra anterior.

El gravamen especial se exigirá de forma independiente respecto de cada décimo, fracción o cupón de lotería o apuesta premiados.

- Estarán exentos del gravamen especial los premios cuyo importe íntegro sea igual o inferior a 2.500 euros. Los premios cuyo importe íntegro sea superior a 2.500 euros se someterán a tributación respecto de la parte del mismo que exceda de dicho importe.

Lo dispuesto en el párrafo anterior será de aplicación siempre que la cuantía del décimo, fracción o cupón de lotería, o de la apuesta efectuada, sea de al menos 0,50 euros. En caso de que fuera inferior a 0,50 euros, la cuantía máxima exenta señalada en el párrafo anterior se reducirá de forma proporcional.

En el supuesto de que el premio fuera de titularidad compartida, la cuantía exenta prevista en los párrafos anteriores se prorrateará entre los cotitulares en función de la cuota que les corresponda.

- La base imponible del gravamen especial estará formada por el importe del premio que exceda de la cuantía exenta prevista en el apartado 2 anterior. Si el premio fuera en especie, la base imponible será aquella cuantía que, una vez minorada en el importe del ingreso a cuenta, arroje la parte del valor de mercado del premio que exceda de la cuantía exenta prevista en el apartado 2 anterior.

En el supuesto de que el premio fuera de titularidad compartida, la base imponible se prorrateará entre los cotitulares en función de la cuota que les corresponda.

- La cuota íntegra del gravamen especial será la resultante de aplicar a la base imponible prevista en el apartado 3 anterior el tipo del 20 por ciento. Dicha cuota se minorará en el importe de las retenciones o ingresos a cuenta previstos en el apartado 6 de esta disposición adicional.

- El gravamen especial se devengará en el momento en que se satisfaga o abone el premio obtenido.

- Los premios previstos en esta disposición adicional estarán sujetos a retención o ingreso a cuenta de acuerdo con lo dispuesto en los artículos 99 y 105 de esta Ley.

El porcentaje de retención o ingreso a cuenta será el 20 por ciento. La base de retención o ingreso a cuenta vendrá determinada por el importe de la base imponible del gravamen especial.

- Los contribuyentes que hubieran obtenido los premios previstos en esta disposición estarán obligados a presentar una autoliquidación por este gravamen especial, determinando el importe de la deuda tributaria correspondiente, e ingresar su importe en el lugar, forma y plazos que establezca el Ministro de Hacienda y Administraciones Públicas.

No obstante, no existirá obligación de presentar la citada autoliquidación cuando el premio obtenido hubiera sido de cuantía inferior al importe exento previsto en el apartado 2 anterior o se hubiera practicado retención o el ingreso a cuenta conforme a lo previsto en el apartado 6 anterior.

- No se integrarán en la base imponible del Impuesto los premios previstos en esta disposición adicional. Las retenciones o ingresos a cuenta practicados conforme a lo previsto en la misma no minorarán la cuota líquida total del impuesto ni se tendrán en cuenta a efectos de lo previsto en el artículo 103 de esta Ley.

- Lo establecido en esta disposición adicional no resultará de aplicación a los premios derivados de juegos celebrados con anterioridad a 1 de enero de 2013.”

Habida cuenta que la Lotería Nacional es un sorteo organizado por la Sociedad Estatal Loterías y Apuestas del Estado, los premios que de ella deriven que obtengan los contribuyentes del Impuesto sobre la Renta de las Personas Físicas están sujetos al mismo mediante el gravamen especial sobre los premios de determinadas loterías y apuestas, conforme a lo dispuesto en el apartado 1 a) de la citada disposición adicional trigésima tercera. Dicho gravamen se exigirá de forma independiente por cada décimo premiado.

En el caso planteado los décimos de Lotería Nacional adquiridos por la entidad consultante, que se entregan en forma de participaciones a personas físicas contribuyentes del Impuesto sobre la Renta de las Personas Físicas, lo que da lugar a la titularidad compartida del décimo entre los adquirentes de las participaciones, por lo que si el décimo resultara premiado cada cotitular del mismo obtendría un premio en la parte que corresponda a su participación. Por tanto, tal y como se indicó con anterioridad, tales premios no constituyen renta obtenida por la entidad consultante.

Por lo que respecta a la aplicación de la exención de 2.500 euros, dado que el importe de décimo es superior a 0,50 euros, conforme al apartado 2 de la disposición adicional trigésima tercera de la LIRPF, para cada uno de los cotitulares del décimo estaría exenta la parte del premio que le corresponda en la cuantía que no exceda del resultado de prorratear 2.500 euros en función de su cuota de titularidad. De esta forma, la cuantía total exenta por décimo será de 2.500 euros.

En cuanto a la práctica de retención, según establecen los apartados 3 y 6 de la disposición adicional trigésima tercera de la LIRPF, estará sujeta a retención la parte del premio que exceda de la cuantía exenta (2.500 euros por décimo). Dicha retención debe practicarse por el pagador del premio, en este caso la Sociedad Estatal Loterías y Apuestas del Estado.

El cobro del premio por la entidad consultante para su posterior reparto a los cotitulares del mismo constituiría una simple mediación del pago. En consecuencia, la entidad consultante no estaría obligada a retener con ocasión del pago del premio a los titulares de las participaciones.

Conforme a lo dispuesto en el segundo párrafo del apartado 7 de la disposición adicional trigésima tercera de la LIRPF, la práctica de la retención correspondiente por la Sociedad Estatal Loterías y Apuestas del Estado, determina que las personas físicas titulares de las participaciones premiadas no tengan obligación de presentar autoliquidación por el gravamen especial.

Por lo que respecta a las cuestiones relativas a la cumplimentación de los modelos de declaración correspondientes al gravamen especial, debe señalarse la competencia al respecto de la Agencia Estatal de Administración Tributaria.

En el supuesto de que el destinatario del premio fuera una entidad sin ánimo de lucro, sujeto pasivo del Impuesto sobre Sociedades, la entidad consultante, como mera intermediaria del pago del premio, no viene obligada a practicar retención sobre dichas cantidades, en los términos dispuestos en el artículo 60.2 del Reglamento del Impuesto sobre Sociedades, (RIS), aprobado por Real Decreto 1777/2004, de 30 de julio (BOE de 6 de agosto):

“2. No se considerará que una persona o entidad satisface o abona una renta cuando se limite a efectuar una simple mediación de pago, entendiéndose por tal el abono de una cantidad por cuenta y orden de un tercero, excepto que se trate de entidades depositarias de valores extranjeros propiedad de residentes en territorio español o que tengan a su cargo la gestión de cobro de las rentas de dichos valores. Las citadas entidades depositarias deberán practicar la retención correspondiente siempre que tales rentas no hayan soportado retención previa en España.”

Si bien, la doctrina administrativa ha determinado cuándo concurren las condiciones precisas para entender que se está ante una mediación de pago. De esta manera, los requisitos exigidos son los siguientes: que el tercero sea el obligado al pago, que se identifique al perceptor, que se cuantifique el rendimiento y que se ponga a disposición del mediador los fondos necesarios. Cuando concurran todos y cada uno de los anteriores requisitos la obligación de retener será responsabilidad del mandante (la entidad pagadora del premio). En otro caso, se entenderá que no existe mediación de pago, y el obligado a practicar la correspondiente retención será el intermediario.

Por consiguiente, en la medida en la que la entidad consultante identifique precisa y claramente a los perceptores del premio, cuantifique el mismo y lo ponga a disposición de la entidad pagadora del premio, se considerará que la entidad consultante efectúa una simple mediación de pago, y no quedaría obligada a practicar la correspondiente retención. Sin embargo, en el supuesto de que no se cumplan todos y cada uno de los requisitos anteriores, la entidad consultante estará obligada a practicar dicha retención, puesto que no se entenderá producida la mediación.

Finalmente, en los casos en los que los destinarios del premio sean personas físicas no residentes, resulta aplicable el texto refundido de la Ley del Impuesto sobre la Renta de no Residentes aprobado por el Real Decreto Legislativo 5/2004, de 5 de marzo (B.O.E. de 12 de marzo), en adelante TRLIRNR, que en la Disposición adicional quinta regula el gravamen especial sobre los premios de determinadas loterías y apuestas, que establece lo siguiente:

“1. Estarán sujetos a este impuesto mediante un gravamen especial los premios incluidos en el apartado 1.a) de la disposición adicional trigésima tercera de la Ley 35/2006, de 28 de noviembre, el Impuesto sobre la Renta de las Personas Físicas y de modificación parcial de las leyes de los Impuestos sobre Sociedades, sobre la Renta de no Residentes y sobre el Patrimonio, en los términos establecidos en la misma, obtenidos por contribuyentes sin mediación de establecimiento permanente, y con las especialidades establecidas a continuación.

- Los premios previstos en esta disposición adicional estarán sujetos a retención o ingreso a cuenta en los términos previstos en el artículo 31 de este Texto Refundido. Asimismo, existirá obligación de practicar retención o ingreso a cuenta cuando el premio esté exento en virtud de lo dispuesto en un convenio para evitar la doble imposición que resulte aplicable.

El porcentaje de retención o ingreso a cuenta será el 20 por ciento. La base de retención o ingreso a cuenta vendrá determinada por el importe de la base imponible del gravamen especial.

- Los contribuyentes por este impuesto que hubieran obtenido los premios previstos en esta disposición estarán obligados a presentar una declaración por este gravamen especial, determinando el importe de la deuda tributaria correspondiente, e ingresar su importe en el lugar, forma y plazos que establezca el Ministro de Hacienda y Administraciones Públicas.

No obstante, no existirá obligación de presentar la citada declaración cuando el premio obtenido hubiera sido de cuantía inferior al importe exento o se hubiera practicado en relación con el mismo la retención o el ingreso a cuenta previsto en el apartado 2 anterior.

- Cuando se hubieran ingresado en el Tesoro cantidades, o soportado retenciones a cuenta por este gravamen especial, en cuantías superiores a las que se deriven de la aplicación de un convenio para evitar la doble imposición, se podrá solicitar dicha aplicación y la devolución consiguiente, en las condiciones que se establezcan reglamentariamente.

La Administración tributaria podrá facilitar al Estado de residencia del contribuyente los datos incluidos en dicha solicitud de devolución, en los términos y con los límites establecidos en la normativa sobre asistencia mutua.

- En el ámbito del Impuesto sobre la Renta de no Residentes los premios previstos en esta disposición adicional, obtenidos por contribuyentes sin mediación de establecimiento permanente, solo podrán ser gravados por este gravamen especial.”.

Por tanto, este gravamen complementario se configura en los términos establecidos en la LIRPF, analizados anteriormente, y con las especialidades propias señaladas en esta Disposición adicional.

Para esta contestación se presume que la persona física no residente no tiene establecimiento permanente en España. Pueden distinguirse dos casos:

- Si el contribuyente que obtiene el premio es residente en un país con el que España tiene suscrito un Convenio de Doble Imposición, éste establecerá el Estado que debe gravarlo. Puesto que la consulta se formula de modo abstracto, sin especificar el país de residencia del contribuyente no residente, se contesta en base a lo dispuesto en el Modelo de Convenio de la OCDE (MOCDE), cuya redacción es utilizada en la mayoría de los Convenios suscritos por España.

Así, en cuanto a la posible calificación, a efectos del Convenio, del premio como ganancia patrimonial, el párrafo 19 de los Comentarios del MOCDE al artículo 13 indica:

«19. Las disposiciones del artículo no están destinadas a aplicarse a los premios de lotería ni a las primas y premios unidos a los bonos u obligaciones.»

Por tanto, se gravará estos premios, si no se encuentran expresamente recogidos en alguno de sus artículos, de acuerdo con lo dispuesto en el artículo 21 «Otras rentas» del Convenio correspondiente, que generalmente recoge tributación exclusiva en el país de residencia, por lo que en este caso estos premios se encontrarían exentos en España.

Por lo que respecta a la retención, el apartado 2 de la Disposición adicional señala que se realiza en los términos previstos en el artículo 31 del TRLIRNR. No obstante, a pesar de lo establecido en dicho artículo, no se establece expresamente la obligación, de practicar retención o ingreso a cuenta cuando el premio esté exento en virtud de lo dispuesto en un convenio para evitar la doble imposición.

Conforme al apartado 4 de la Disposición adicional, el contribuyente no residente en el caso de que hubiera ingresado en el Tesoro cantidades, o soportado retenciones a cuenta por este gravamen especial, en cuantías superiores a las que se deriven de la aplicación de un convenio para evitar la doble imposición, podrá solicitar dicha aplicación y la devolución consiguiente.

- En caso de que el ganador del premio sea residente en un país con el que España no tenga un convenio para eliminar la doble imposición, resulta aplicable el Gravamen especial y la retención, tal y como se regulan en la disposición adicional quinta.

Finalmente, se plantea si se debe incluir el premio monetario que eventualmente la consultante deba repartir entre los poseedores de las participaciones, en la declaración informativa de operaciones con terceras personas. El artículo 33.1 del Reglamento General de las actuaciones y los procedimientos de gestión e inspección tributaria y de desarrollo de las normas comunes de los procedimientos de aplicación de los tributos, aprobado por el Real Decreto 1065/2007, de 27 de julio (BOE de 5 de septiembre), en adelante RGAT, establece:

“1. Los obligados tributarios a que se refiere el artículo 31.1 de este reglamento deberán relacionar en la declaración anual todas aquellas personas o entidades, cualquiera que sea su naturaleza o carácter, con quienes hayan efectuado operaciones que en su conjunto para cada una de dichas personas o entidades hayan superado la cifra de 3.005,06 euros durante el año natural correspondiente. La información sobre dichas operaciones se suministrará desglosada trimestralmente. A tales efectos, se computarán de forma separada las entregas y las adquisiciones de bienes y servicios.

A efectos de lo dispuesto en el párrafo anterior, tendrán la consideración de operaciones tanto las entregas de bienes y prestaciones de servicios como las adquisiciones de los mismos. En ambos casos, se incluirán las operaciones típicas y habituales, las ocasionales, las operaciones inmobiliarias y las subvenciones, auxilios o ayudas no reintegrables que puedan otorgar.

Con las excepciones que se señalan en el apartado siguiente, en la declaración anual se incluirán las entregas, prestaciones o adquisiciones de bienes y servicios sujetas y no exentas en el Impuesto sobre el Valor Añadido, así como las no sujetas o exentas de dicho impuesto.

(…)”.

Por lo tanto, en la citada declaración informativa solo se incluirán las operaciones que constituyan entregas de bienes o prestaciones de servicios y las adquisiciones de los mismos, con las excepciones contempladas en el apartado 2 del artículo 33 del RGAT.

La jurisprudencia del Tribunal de Justicia de la Unión Europea derivada, entre otras, de sus sentencias de 5 de febrero de 1981, en el asunto 154/1980, y de 3 de marzo de 1994, en el asunto C-16/1993, ha establecido que para que una operación tenga la consideración de entrega de bienes o prestación de servicios y quede sujeta al IVA, entre la entrega del bien o el servicio prestado y la contraprestación recibida debe existir una relación directa, un vínculo directo, de manera que debe aparecer, entre quien realiza la prestación y su destinatario «una relación jurídica en cuyo marco se intercambian prestaciones recíprocas (de suerte que) la retribución percibida por quien efectúa la prestación constituya el contravalor efectivo del servicio prestado al destinatario.».

En este sentido, la entrega gratuita de dinero en concepto de premio que, en su caso, satisfará el consultante a los poseedores de las participaciones, se debe señalar que no constituye un acto de consumo ni tampoco la contraprestación por operación alguna, por lo que dicho pago no constituye entrega de bien o prestación de servicio alguno.

En consecuencia, la sociedad consultante que eventualmente distribuya el premio entre los distintos poseedores de las participaciones no debe incluir dicho pago en la declaración anual de operaciones con terceras personas, y tampoco, teniendo en cuenta la naturaleza del pago, en ninguna otra declaración informativa que, en su caso, deba presentar en virtud de las obligaciones de información establecidas en el capítulo V del título II del RGAT (artículos 30 a 54bis).

Lo que comunico a Vd. con efectos vinculantes, conforme a lo dispuesto en el apartado 1 del artículo 89 de la Ley 58/2003, de 17 de diciembre, General Tributaria.

Posts relacionados: